季琦等触摸华尔街坍塌 IPO低迷逼死风投

||2009-02-07

9月17日下午,离华尔街不远的Main Street,迈克•吴站在办公楼20层的窗口往下看,行人依然匆匆。

这一天,华尔街几乎所有重量级金融股全部崩盘。这位在华尔街已有近20年交易生涯的华人在随后的报告中写道,“这是我所知道的最惨烈的市场,并不是说指数暴跌,而是空气中凝聚着五大投行是否会毁灭性破产。从我知道的华尔街百年历史来看,这种气氛能和1929年华尔街盛行的金融公司大量破产的恐怖气氛一拼。”

迈克•吴所在公司的交易部第三次加码做空标普500指数。“做空么本来就是要等他成为肯定的落水狗才一轰而上,墙倒众人推。”

上周五,美国政府发公告,不许做空金融股和与之有关的股票,迈克?吴的交易部立刻选择全部平仓,但是他们第三次的仓位是赔钱的。迈克?吴告诉理财周报记者:“金融资本市场永远有不可预测性,必须在关键时刻立刻行动做出反应,而不是去找原因。”

9月15日,雷曼兄弟申请破产前夜,全公司灯火通明,员工通宵翻箱倒柜清理物品,甚至复制客户联络资料,为下一波求职做准备,大家彼此心照不宣。有些经理和交易员还在忙碌加班,清算破产,准备繁杂的账目清单。

据悉,雷曼兄弟全球雇员25000人,纽约雇员13000人,现在随着巴克莱银行收购雷曼兄弟部分业务后,有10000名员工将重新被聘用,野村证券一举拿下雷曼兄弟全亚洲的特许经营权以及欧洲业务后,又“挽救”了5000多名雇员。

但是一批华尔街人员失业在所难免。华尔街一家猎头公司称,基于英国巴克莱银行为可能的解雇和续聘费用拨款25亿美元,因此预测其可能在所购业务部门中最多裁员5000人。

“华尔街的华人职员可能冲击比较大,因为在华尔街华人圈子中,在投行部门从事核心业务的人很少,大多是一些基础的岗位,如分析师,数据处理等,这部分工作又是在这次风暴中被裁员最多的地方”,曾在华尔街投行工作的王先生向记者表示,“我月初刚从美国回来,当时华尔街的朋友也没感到风暴来临,没想到不久就听说雷曼破产了。”

据知情人士透露,光是雷曼兄弟就有2000多华裔雇员,其中部分人手中还握有大把公司股票,资产一夜间化为乌有。

此次金融危机甚至使一些华裔员工面临失去合法移民身份的危机。据美国的范毅禹律师介绍,20多个在华尔街工作的华人通过电话或电子邮件询问有关身份的问题。

IPO低迷逼死风投

随着金融风暴爆发,美国股市的IPO市场已经非常低迷。迈克?吴向记者介绍,“8月以来,只有2个IPO!”

启明研究院院长陈朝晖博士向记者透露,“最近这四五个月来,美国IPO市场一直处于低迷状态,我知道美国有一批风投公司也‘死’在这次风暴中。”

“风投的损失主要无法出手套现,现在全球市场都一样,唇亡齿寒。这也是我们不建议在国内到处上VC和PE的原因。”迈克•吴说道。

“接下来一些金融机构如对冲基金、私募股权可能会受到影响,它们所投资的企业也会受牵连”,陈朝晖表示,“格林斯潘评论此次危机为‘百年一遇’,我想确实很严重,虽然1929年的黑色星期二很惨,但这次危机波动面也可能很大,我称之为‘金融系统爱滋病’,金融系统自身出了问题,而且这个问题是非常规的,内部造血功能没有了。”

“此次美国政府注资救市是否成功还很难讲”,陈朝晖表示,“从过去银行发生的危机来看,几乎每11年都发生一次银行危机,不管是发展中国家还是发达国家都免不了。每一次危机平均7年才能恢复过来。”

贪婪的华尔街咎由自取

对于金融精英们的不幸遭遇、五大投行的凄惨命运,局外人甚至华尔街人员均表达了“自作自受”的观点。

早在1975年进入华尔街美林证券工作的胡立阳大声向记者表示:“我看啊,这些失业的人员最好去卖牛肉面、卖咖啡、卖三明治去,好好赎罪。”

谈起自己当年在华尔街的工作,胡立阳表示:“当时的华尔街产品非常单纯,资金也远没有现在这么庞大。银行和证券业务泾渭分明,现在发明的一些产品,可以说不三不四,乱成一团。”

“过去5年,美国处于低利率时代,大家都在抢钱,这些金融怪兽想尽花招弄出许多产品。”电话中,胡立阳以一向的激情演讲口气说道,“我在各地演讲的时候,接触到许多买各种各样产品的投资者,来问我这种产品怎么样,但常常是连我这样的专业人士对着说明书也看不懂。大约2年前,我觉得有点走火入魔了,我当时打电话给华尔街的一些师弟、朋友请教产品,他们有时自己也说不清,最后还对着我说,‘立阳,帮我介绍点客人’。”

“今天,我身边确实有一些朋友失业了,但这是咎由自取。从内心来讲,现在美国拿7000亿美元救这些有问题的从业者,还不如把资金用在防火墙上,让投资大众少受到伤害。雷曼、美林这种公司,把钱扔到大海里也别管它。”

如果华尔街不值得同情,倒霉的是那些追逐着华尔街光芒刚进入华尔街的基层人员。

“不过,华尔街这个行业的职业特征就是,今天没钱了,明天换地方,这个圈子的生存法则就是这样。”陈朝晖表示道。

“这些大投行出来混的路子野的邪门了,早晚要还给市场的,如果什么钱都要赚。我们不认为所谓的多元化业务是很好的企业文化,做最专业的核心业务,要做到塔尖的专业。什么都想做的公司,最后都没有。比如,投行就不应该去做房产债券投资。”迈克?吴向记者表示道,“天下分久必合,五大投行的终结,从哪里开始就从哪里继续。摩根士丹利以前就是摩根银行的,被迫分离出来,现在回归银行。”

抄底华尔街正当时吗

确实,在华尔街风暴引发的开始,一场全球并购开始了。

美国银行收购美林。

巴克莱收购雷曼核心北美业务。

“活雷锋”日本人如当年收购美国的圆石滩、洛克菲勒中心一样,再次现身华尔街。

巴菲特以50亿美元抄底高盛。

这下,股神都出手了,华尔街抄底正当时了吗?

“这场危机中,现在看来,巴菲特、美国银行、巴莱克等是最大赢家”,胡立阳向记者表示,“他们就是鲨鱼,闻到血腥味了。但是,拥有财务黑洞的公司千万不能收购,这是无底洞。没有财务黑洞但一时资金周转不过来的金融机构,这时候可以去收购,我知道,在华尔街至少有5—8家这样的公司。”

目前,在这一场收购中,中资机构的身影还没有出现。也许,去年的抄底失败,影响了眼下的步伐。

中投公司曾于2007年6月和12月先后买进黑石和摩根士丹利30亿美元和56亿美元的股份,但迄今为止,上述两笔投资已分别缩水46%和25%;此外,国开行2007年7月斥资22亿欧元收购巴克莱3.1%的股份,目前股价也已下跌了56%。

“次贷没有见底!”参与过亚洲金融危机拯救韩元计划的陈朝晖博士则表现出坚决的口吻,“我是强烈反对这种投机主义。现在,整个金融系统还处在瘫痪中,有些资产不敢拿出来估价,市场无价形成,资本金恢复、信心恢复都有待观察。”

隐性的风险确实无法估量。“次贷是这次下跌的催化剂,其次本轮美国的指数从2002年触底后上升的牛市,房产股是龙头板块,所以与之有关的都会在这次受到很大的影响,成为交易市场的下跌推手,如果市场本身在摇摇欲坠,所以下滑的动能加速了。”迈克?吴表示道,“我的看法是中投应该迅速出手拿下的是高盛,不是雷曼,雷曼是赌破墙,不用众人推都是死的,但是高盛是活的。我认为中投应该在此时勇敢出击高盛,拿下它,就是把华尔街的灵魂拿下了,黑石的损失完全可以在高盛上几倍收回。”

迈克•吴认为,“谁提出收购雷曼是完全不懂华尔街的精髓,一个瘫软在地上的废人,扔上去的钱很快变成灰尘。收购和并购就是要在行业出现行业性危机,拿下其中最重要的灵魂,当然灵魂肯定不会是最便宜的,以前得用千金才能买到的千里马,现在是百金。要用百金买下一个行业的灵魂,而不是去买看上去买便宜的10根脚趾。在行业最热的时候并购,就和超级现金牛散户在市场最后的位置接力。大资金投资就是猎豹,静如松,动如闪电,这点巴菲特先生的‘成功的价值投机是价值投资成功之母’是很值得我们国人学习的。”

转载请注明来源:季琦等触摸华尔街坍塌 IPO低迷逼死风投

相关文章

- 青春向党,技能报国,正阳县赞华职业高中2025年新团员入团仪式庄严举行

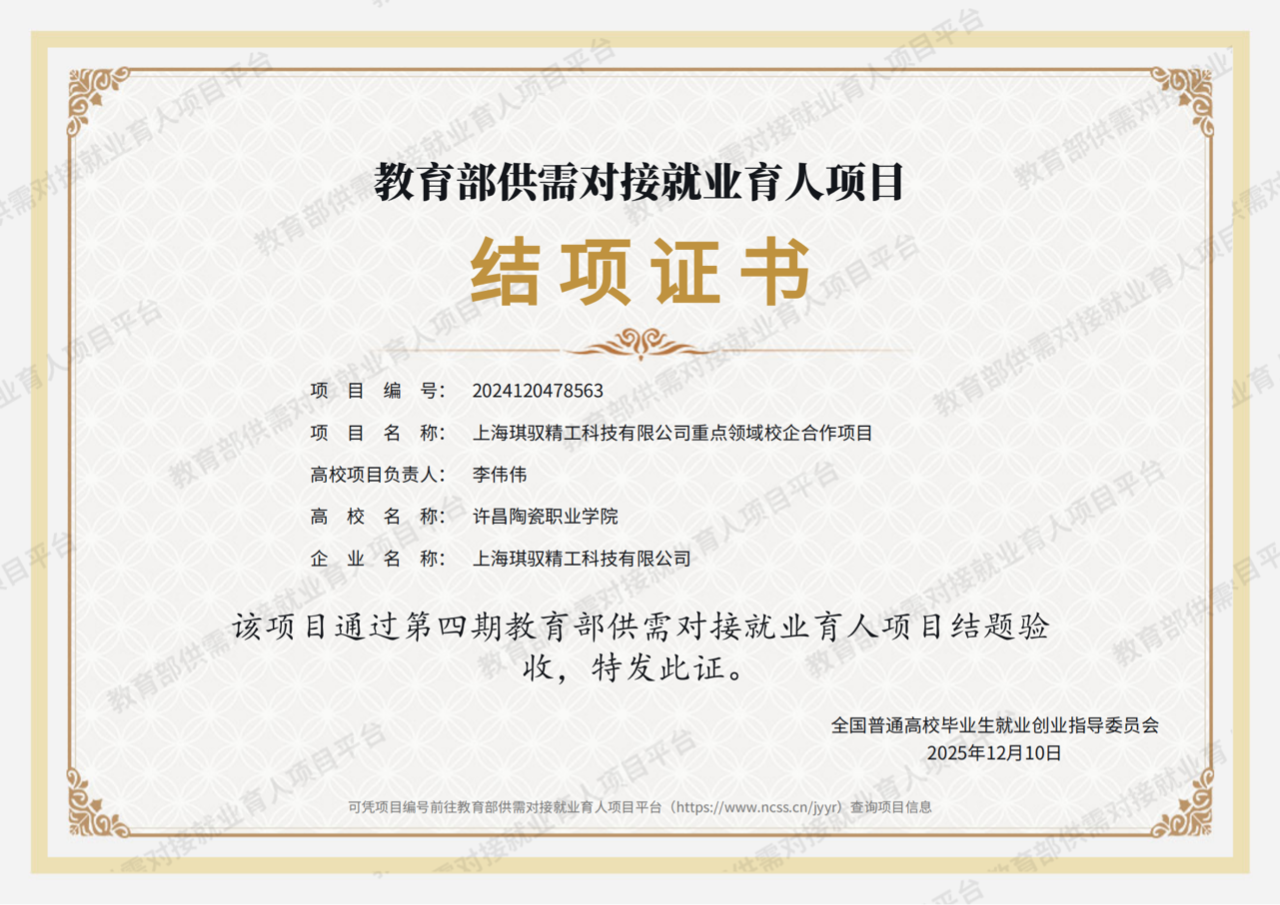

- 上海琪驭精工与两院校教育部重点校企合作项目圆满结项

- 一图了解物流配送服务

- 赞华集团受邀出席第七届同城即时物流行业年会:以创新与生态合力,共筑行业韧性增长

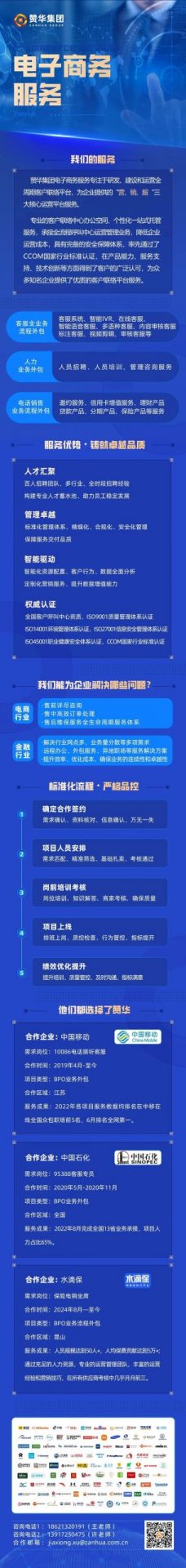

- 一图了解电子商务服务

- 以考赋能,逐梦前行!赞华职高期中统考顺利举行

- 再获殊荣!赞华集团荣获“2025人力资源先锋服务机构”

- 正阳县赞华职高:聚力学管升级,共筑发展新基