招商银行信用卡微信客服项目案例分析

客户世界|孟庆国|2013-08-26

招商银行信用卡微信客服项目案例分析

从1分钟的空等到用30秒碎片时间解决问题

作者:孟庆国 | 来源:客户世界 | 2013-08-26

微信官方推出了最受欢迎的7个微信账号,放在首位的就是“招商银行信用卡中心”。作为招行信用卡中心微信项目合作伙伴小i机器人的项目负责人,心中自然有些窃喜。对于这样一件作品(姑且这么称呼它吧),同时本人也是招行信用卡的持卡人,今天,我想从用户的角度来谈谈对于招商银行信用卡中心微信服务的理解(鉴于招行微信项目合作中相关保密条款的限制,对下文所有出现的招行微信的相关数据均来自主流报道,具体的数据请咨询招行信用卡中心)。

30秒>1分钟 这就是对客户的价值

作为一个持卡人,在什么情况下会联系招行信用卡的客服人员?如果按照重要性排序,我的选择是1)查询帐单明细2)调整额度3)卡丢失挂失4)咨询相关的活动,再往后可能有还款,分期等业务需要咨询客服。

而之前的服务渠道只有400电话座席或者邮件系统。以电话为例,每次我们的交互体验是先要拨打热线电话进行IVR导航,按1234选一堆菜单;再输入卡号(身份证号);再输入密码;再听一段音乐等待转接;如果输入全部正确,且运气好也要至少1分钟吧,如果运气不好,可能时间更长或者重新拨打输入。总之这一服务体验是不完美的,用户只能是被动接受,如果再碰上客服人员态度不好,极可能就演化出一次投诉。

而通过微信,我们可以快速地完成相关的业务办理,可能只需要30秒,而这30秒还是碎片时间,随时随地都可以办理。这是一方面,另一方面因为这个账号是通过人机智能互动技术来实现的,机器的准确性是一般客服人员无法达到的,“便捷、快速、准确”用这三个词来形容招行微信的微服务最合适,而如果真的将这三个词做到了极致,也就根本不用担心这个平台的黏度不够、使用率不高了。

微信平台对招行的价值

招行信用卡中心的微信平台虽然以服务客户为主,但不仅仅是服务,平台不过是个工具,更多的为持卡人个性化服务的内容会逐步整合到这个平台上来,这个平台应该是围绕持卡人、围绕招行的各种业务、各种服务以及各种合作伙伴展开的“微生活圈”的概念,而这个平台的价值也不仅仅是我所理解的这几点:

一、降低服务成本

微信平台究竟能给招行节省多少服务成本,网上有很多说法,有说光短信就能节省5040万,但据我所知:短信渠道目前还未能实现明显的替代,招行目前采用的短信和微信同步发送的方式。对招行而言,其实可能更看重的是对电话的替代。

据介绍:2012年招行卡中心客服的人工话务量超过6000万通,而每通电话的成本银行业有个基本标准,大约为5元(包含人员工资、通信费、水电、座席硬件设备等)。如微信的自助和互动服务能节省10%的话务量,则招行信用卡中心一年节省的费用大概是6000万*10%*5元=3000万。

但微信对短信的替代是一个趋势,招行信用卡中心也在培养消费者习惯这个渠道。我简单测试了一下,我的刷卡10次里面微信和短信提醒一般都能全部到达,而且3~4次还是微信提醒先到,同时微信提供的是每笔刷卡提醒,提醒的方式也图文并茂,更符合客户视觉体验。

到我们习惯这种方式时,我们再来算一笔账。短信银行的发送成本3~5分/条,按照招行微信平台积累1000万持卡人,每个持卡人一年刷24笔超500元的消费,则招行可以节省1000万×24×0.05元=1200万。如再加上招行通过微信下发的营销活动,以每个月1次下行短信计算,则招行可以节省1000×12×0.05元=600万;所以对电话和短信的成本替代大概可以是每年4800万元,这就是微信带来的实实在在的收益。当然,微信如对公众账号收费,则可能影响这一收益。

二、提升服务效率和用户体验

除了计算成本节约外,通过微信提高服务效率和改善用户体验是无法用公式计算的。

招行信用卡中心的90%的服务都可以通过小i智能机器人来完成,自助查询回复准确率高达98%。目前招行微信客户服务平台上能完成的业务项目79项,占总服务项目的71%。

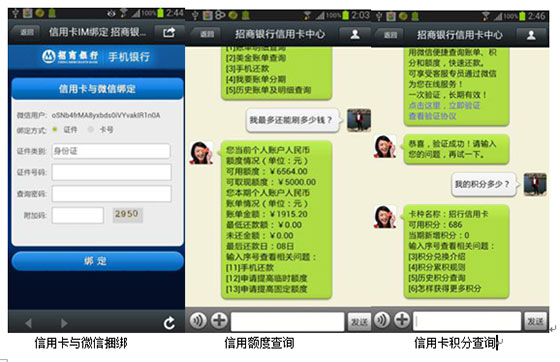

部分功能图示:

效率的提高自不用多加累述,关于用户体验的提升,这其实考验的是小i在人机交互领域智能化程度的技术水平,也就是这个机器人对用户意图判断的准确程度。数据显示:通过小i机器人,招行微客服平台自动回复的业务超过数十万笔,而其中需要转入人工座席的业务不超过2000笔。

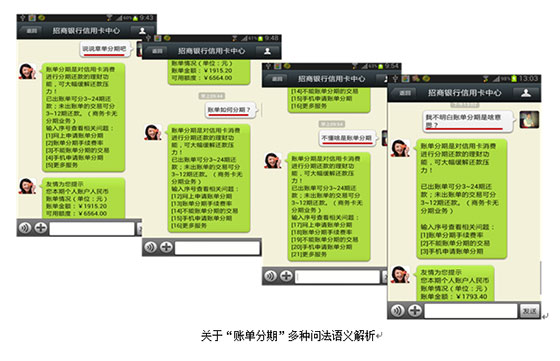

关于“账单分期”多种问法语义解析

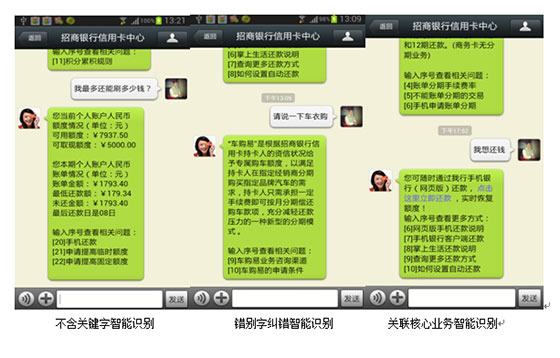

不含关键字智能识别 错别字纠错智能识别 关联核心业务智能识别

而我本人也深刻体验了招行微信对用户体验提升的变化,就拿我上个月查询一笔未出账单的交易来说,我忘记是否支付了,在招行信用卡网站上查询未出账单需要注册,输入若干号码和密码,最后很多密码都搞混了,没成功。我尝试利用微信操作了一下,直接跳转手机银行界面,很快就查到了。

三、 社会效益

有了招行信用卡的微信,持卡人与招行的互动明显加强。例如招行在微信上搞了个“智趣问答大征集”的活动:让客户自己提供交互场景和内容,引发客户的参与,搜集客户的创意,提升微信智能客服的交互性,这符合目前互联网的让客户创造生产力的模式。通过这些,招行的微信服务取得了巨大的社会效益,为招行带来了良好的美誉度,同步提升了招行的品牌形象。

通过微信对电话服务的协同作用来进行效率提升,还能够形成很多潜在的收益,如降低话务的等待时间,减少话务每通电话的时长,这些都带来更多的收益。

对于其它企业客服的启示

随着中国人口红利的消失,伴随不断高涨的人力成本,企业都在寻求客服转型,而这种转型不仅是沟通渠道的变化,更是沟通关系的变化。要在不增加电话座席规模的前提下提供高质量的服务和提升用户体验,只能靠服务转型和技术升级。

首先是服务的层级和优先级的改变,漏斗式的服务手段被普遍采用,目前要特别关注移动互联网客服能力的的建设。

客服行业普遍将对客户的服务分为5个层级:

第一级:互联网自助。通过网站、手机(WAP或APP)、社交媒体(微博、微信)等界面实现自助搜索、查询和办理

第二级:互联网互助。客户和客户之间通过微博、微信以及论坛、问题求助等实现客户问题的互助解决

第三级:互联网帮助。通过即时通讯、网页在线等方式提供文本、语音、视频等方式的服务

第四级:语音沟通。通过IVR自助、人工座席服务,实时解决问题

第五级:当面沟通。实现营业厅柜台式服务

招行是小i合作很久的一个客户,小i的人机交互技术被其应用于自己的多个沟通渠道上,引入机器人智能服务平台,完成机器人服务与人工服务的整合,常规性、重复性问题由智能机器人回答,同时给客户提供无缝转人工的通道,实现机器人智能服务与人工服务的协同。招行最终构建的是一个桌面PC(网站、QQ)+移动终端(微博、微信、APP、手机银行)+呼叫中心人工在线客服+营业厅人工服务的立体化服务体系,从而保证了多渠道、全天候的客户服务体系。

招行微信平台的畅想

一、营销内容的融入

未来,招行的很多营销类内容也会逐步加入,尤其是合作商户的一些活动。当然,这些活动的推送不仅仅是每天的消息push,而是通过用户的交互来触发相关的营销推荐。

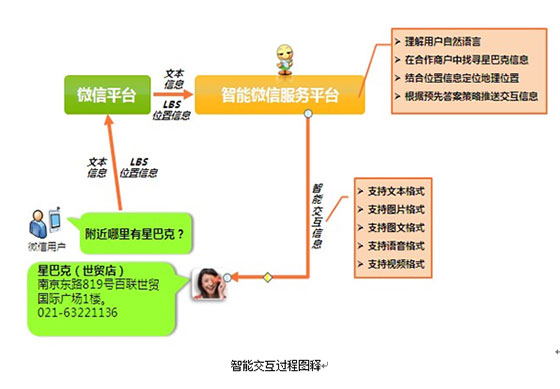

例如你想喝星巴克咖啡,它会给你回复最近的星巴克咖啡店,并进行位置导航,同时给你的微信推送出二维码优惠券,让你进行移动支付。你去就近的星巴克只要出示小招返回的支付后形成的二维码就能享受一杯香浓诱人的咖啡,而这期间你连信用卡都没掏出来。你会不会觉得移动互联网真的在改变我们的生活。

二、客户行为分析

招行已经打通了微信与CRM的关系,利用微信上的这些交互信息,再加上其本身具备的庞大而先进的信息处理能力,招行信用卡中心的数据挖掘工作可以逐步开展,不但可以了解持卡人的历史行径、习惯、爱好,甚至还能借助一定的算法预测持卡人的行为。

三、媒体价值

如果将来招行信用卡中心的微信平台上积聚上千万的用户,而且是具备一定消费能力的持卡用户,那招行平台的自媒体价值就能体现。现在微信推广上的大V推广有5万一次的,那招行上千万用户是不是可以收广告费了?我们不得而知,但先在这里套用一句广告词:“一切皆有可能”(Anything is possible)

随着招行信用卡中心微信账号的火爆,小i机器人作为合作伙伴也得到了很多用户的关注,这让我们对自己有了更多的信心。历史上,机器取代人工让生产效率大幅提升,现在,我们憧憬智能机器人改变人类生活。

本文刊载于《客户世界》2013年8月刊;作者单位为小i机器人。

转载请注明来源:招商银行信用卡微信客服项目案例分析

噢!评论已关闭。